Geração do SPED EFD - Contribuições

Índice

Definição

A EFD-Contribuições trata de arquivo digital instituído no Sistema Publico de Escrituração Digital – SPED, a ser utilizado pelas pessoas jurídicas de direito privado na escrituração da Contribuição para o PIS/Pasep e da Cofins, nos regimes de apuração não-cumulativo e/ou cumulativo, com base no conjunto de documentos e operações representativos das receitas auferidas, bem como dos custos, despesas, encargos e aquisições geradores de créditos da não-cumulatividade.

Com o advento da Lei nº 12.546/2011, arts. 7º e 8º), a EFD-Contribuições passou a contemplar também a escrituração digital da Contribuição Previdenciária sobre a Receita Bruta, incidente nos setores de serviços e industrias, no auferimento de receitas referentes aos serviços e produtos nela relacionados.

Os documentos e operações da escrituração representativos de receitas auferidas e de aquisições, custos, despesas e encargos incorridos, serão relacionadas no arquivo da EFD-Contribuições em relação a cada estabelecimento da pessoa jurídica. A escrituração das contribuições sociais e dos créditos, bem como da Contribuição Previdenciária sobre a Receita Bruta, será efetuada de forma centralizada, pelo estabelecimento matriz da pessoa jurídica.

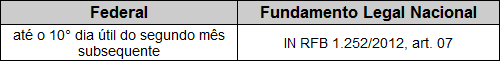

O arquivo da EFD-Contribuições deverá ser validado, assinado digitalmente e transmitido, via Internet, ao ambiente Sped. Conforme disciplina a Instrução Normativa RFB nº 1.252 de 1 de março de 2012, estão obrigadas à escrituração fiscal digital em referencia:

- I - em relação à Contribuição para o PIS/Pasep e à Cofins, referentes aos fatos geradores ocorridos a partir de 1º de janeiro de 2012, as pessoas jurídicas sujeitas à tributação do Imposto sobre a Renda com base no Lucro Real;

- II - em relação à Contribuição para o PIS/Pasep e à Cofins, referentes aos fatos geradores ocorridos a partir de 1º de julho de 2012, as demais pessoas jurídicas sujeitas à tributação do Imposto sobre a Renda com base no Lucro Presumido ou Arbitrado;

- III - em relação à Contribuição para o PIS/Pasep e à Cofins, referentes aos fatos geradores ocorridos a partir de 1º de janeiro de 2013, as pessoas jurídicas referidas nos §§ 6º, 8º e 9º do art. 3º da Lei nº 9.718, de 27 de novembro de 1998, e na Lei nº 7.102, de 20 de junho de 1983;

- IV - em relação à Contribuição Previdenciária sobre a Receita, referente aos fatos geradores ocorridos a partir de 1º de março de 2012, as pessoas jurídicas que desenvolvam as atividades relacionadas nos arts. 7º e 8º da Medida Provisória nº 540, de 2 de agosto de 2011, convertida na Lei nº 12.546, de 2011;

- V - em relação à Contribuição Previdenciária sobre a Receita, referente aos fatos geradores ocorridos a partir de 1º de abril de 2012, as pessoas jurídicas que desenvolvam as atividades relacionadas nos §§ 3º e 4º do art. 7º e nos incisos III a V do caput do art. 8º da Lei nº 12.546, de 2011.

A pessoa jurídica poderá retificar os arquivos originais da EFD-Contribuiçõe até o ultimo dia útil do ano-calendário seguinte ao que se refere a escrituração, sem penalidade. Todavia, a retificação não será validada pela Receita Federal:

Para reduzir débitos que já tenham sido encaminhados à PFN, que tenham sido objeto de auditoria interna ou de procedimento de fiscalização;

Para alterar débitos em relação aos quais a pessoa jurídica tenha sido intimada de início de procedimento fiscal;

Para alterar créditos já objeto de exame em procedimento de fiscalização ou objeto de análise de PERDComp.

Bloco 0

O bloco 0 do EFD Contribuições compreende informações sobre abertura do arquivo digital e identificação da pessoa jurídica.

Varias destas informações são preenchidas pelo cadastro da empresa e na tela de geração do arquivo, porem existe algumas informações que deve se dar atenção especiais.

Campo 13

Indicador da natureza da pessoa jurídica

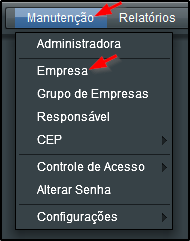

a) Em seu modulo Fiscal, acesse o menu Manutenção > Configurações > Empresa

b) Acesse a aba "SPED" e selecione o tipo de Natureza da Pessoa Jurídica.

Campo 14

Indicador de tipo de atividade preponderante.

a) Em seu modulo Principal, acesse o menu Manutenção > Empresa, selecione a empresa e clique em "Alterar".

b) Na aba "Dados Complementares" selecione o tipo de empresa.

c) cliquem em "Salvar" para salvar a configuração.

Registro P100

O registro P100 do EFD Contribuições compreende informações sobre a Contribuição Previdenciária sobre a Receita Bruta (por serviço/produto fabricado). Ele trata da Demonstração da receita do estabelecimento, segregada por código de incidência (conforme previsto na Lei nº 12.546/2011).

No Calima, algumas configurações e preenchimentos específicos são necessários para que o Registro P100 seja devidamente gerado.

Inicialmente, será necessários informar uma Atividade Econômica no cadastro de NCMs que serão associados aos produtos.

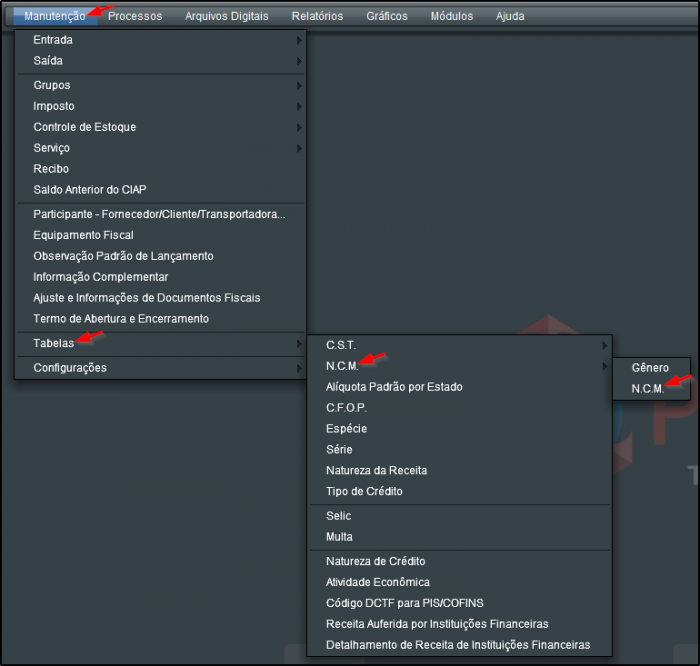

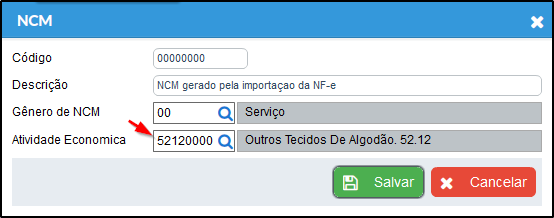

a) Essa configuração pode ser realizada através do Módulo Fiscal > Menu Manutenção > Tabelas > N.C.M. > N.C.M.

b) Clique em "Incluir" ou "Alterar" e deverá ser preenchido o campo Atividade Econômica.

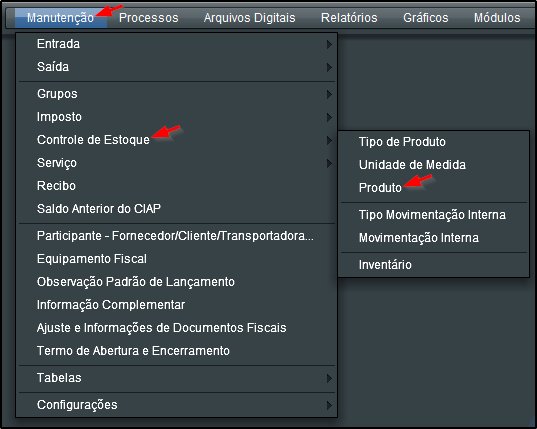

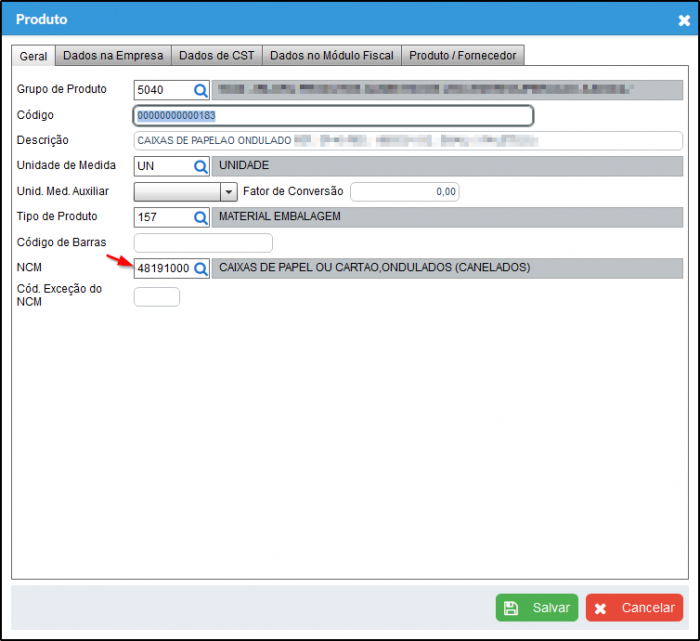

c) Este NCM deve ser associado ao cadastro de produto(s), através do Módulo Fiscal > Menu Manutenção > Controle de Estoque > Produto e clique em "Incluir" ou "Alterar".

d) Dentre as inúmeras informações sobre o produto, o campo NCM deve ser preenchido com o registro configurado conforme descrito anteriormente.

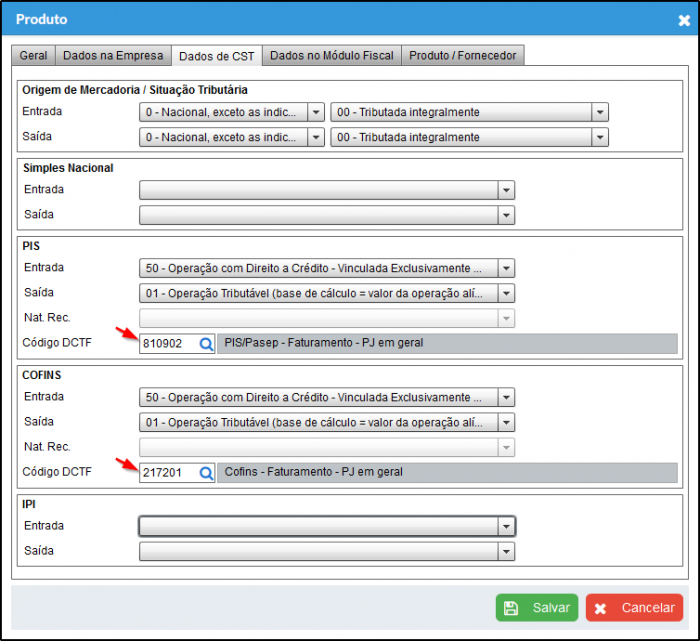

e) No cadastro de Produto, também deve ser configurado o DCTF de PIS/COFINS (saída), através da aba "Dados de CST".

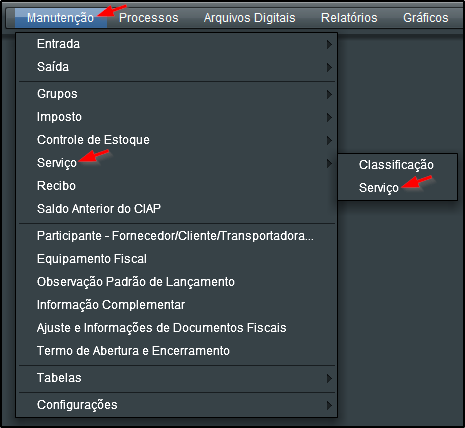

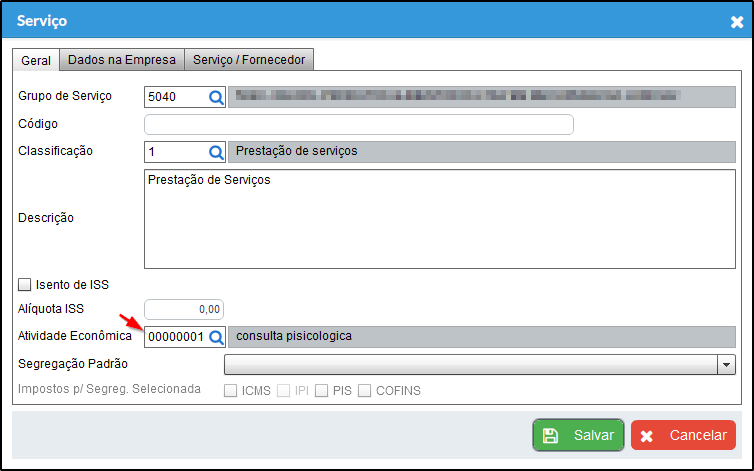

OBS.: no cadastro de Serviço, não existe o campo NCM. Neste caso, a Atividade Econômica deve ser informada no campo específico, através do Módulo Fiscal > Menu Manutenção > Serviço > Serviço > Incluir/Alterar.

1) Nesta aba deve selecionar a Atividade Econômica referente a empresa.

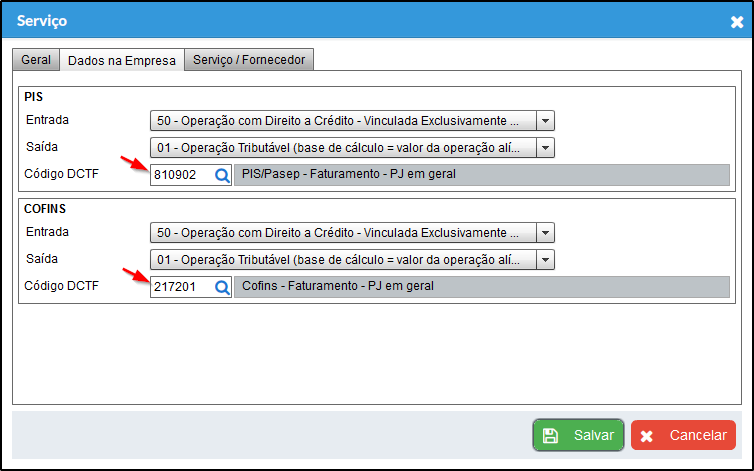

2) No cadastro de Serviço, também deve ser configurado o DCTF de PIS/COFINS (saída), através da aba "Dados na Empresa".

Registros M205 e M605

Os registros M205 (PIS) e M605 (COFINS) tratam da escrituração do detalhamento das contribuições a recolher, por código de Receitas e poderão ser gerados por meio de novos campos disponibilizados no Calima.

Esses campos devem sem preenchidos nas abas PIS/COFINS de itens de Produtos ou Serviços e também de Conhecimento de Transporte presentes nas Saídas Notas.

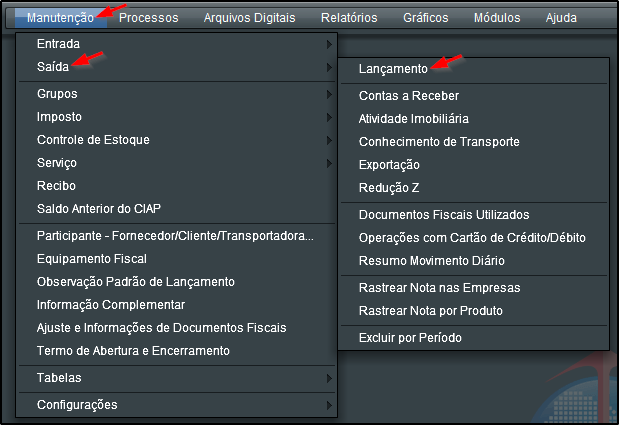

a) Para configurar em Notas Fiscais/Notas Fiscais de Serviços, acesse o menu Manutenção > Saída > Lançamentos, selecione uma nota já cadastrada e clique em "Alterar" ou então clique em "Incluir".

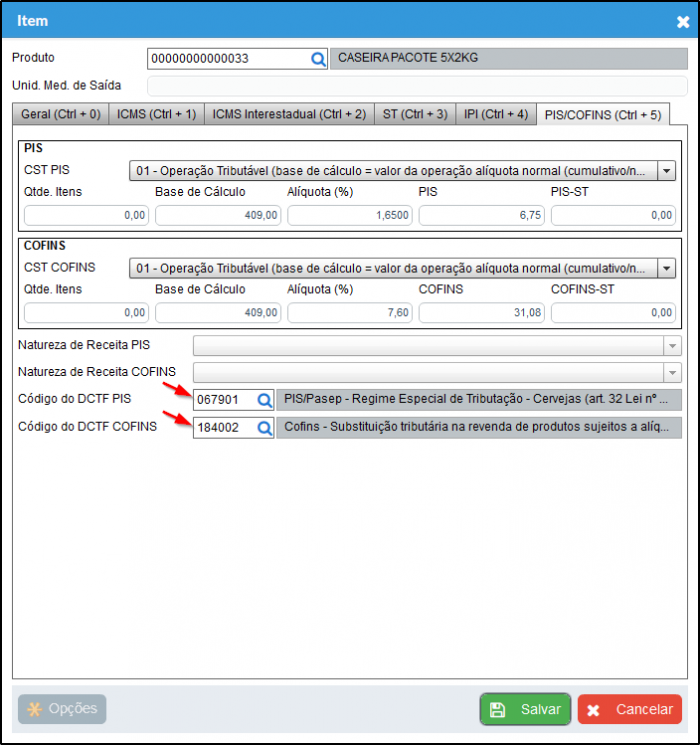

b) Caso a nota seja uma Notas Fiscais, acesse a aba "Produtos" > aba "Itens" > selecione um produto já cadastrado e clique em "Alterar" ou então clique em "Incluir", siga para a aba "PIS/COFINS" e preencha o Código da DCTF PIS o Código da DCTF COFINS.

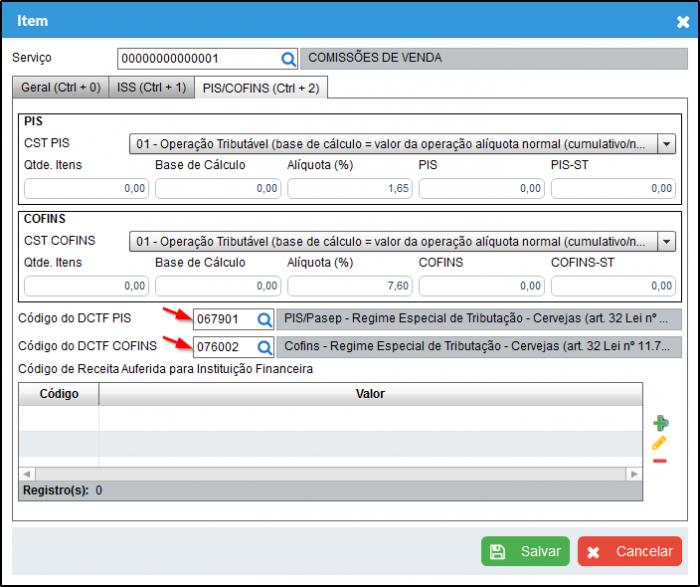

c) Caso a nota seja uma Notas Fiscais de Serviços, acesse a aba "Serviços" > aba "Itens" > selecione um serviço já cadastrado e clique em "Alterar" ou então clique em "Incluir", siga para a aba "PIS/COFINS" e preencha o Código da DCTF PIS o Código da DCTF COFINS.

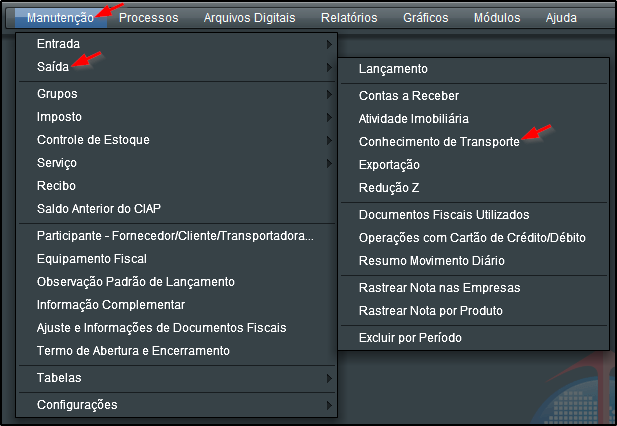

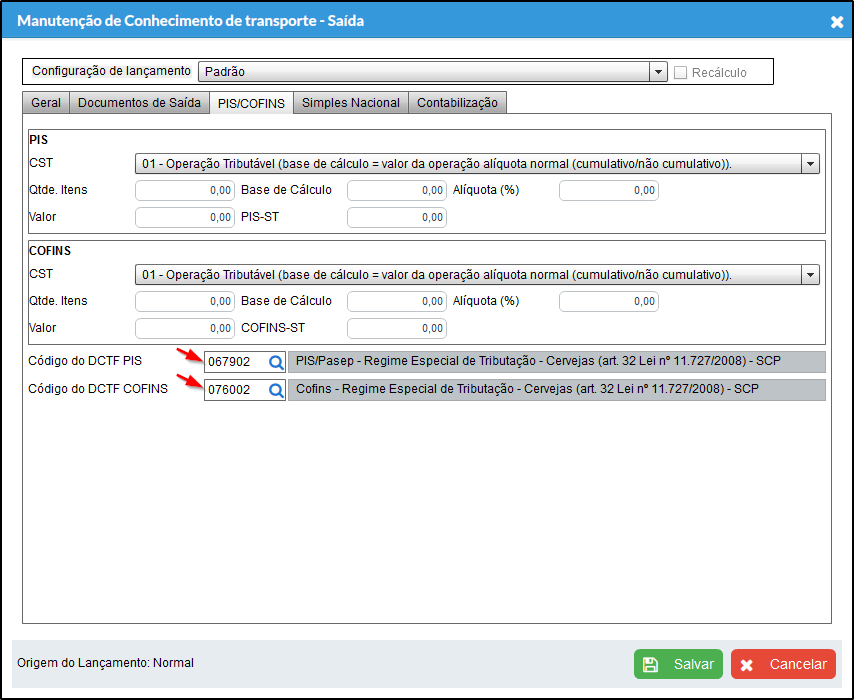

d) Para configurar em Conhecimento de Transportes de Saída, acesse o menu Manutenção > Saída > Conhecimento de Transporte, selecione um Conhecimento de Transporte já cadastrado e clique em "Alterar" ou então clique em "Incluir".

e) Acesse a aba "PIS/COFINS" e preencha o Código da DCTF PIS o Código da DCTF COFINS.

Bloco I

O bloco I do EFD Contribuições compreende informações das operações de instituições financeiras, seguradoras, entidades de previdências privada, operadoras de planos de assistência à saúde e demais pessoas jurídicas conforme §§ 6º, 8º e 9º do art. 3º da lei nº 9.718.

A escrituração do Bloco I, pelas pessoas jurídicas referidas acima, só é de natureza obrigatória em relação aos fatos geradores a ocorrer a partir de 01 de janeiro de 2014, conforme disposto na IN RFB nº 1.387, de 2013.

Neste bloco serão informadas pelas pessoas jurídicas referidas, as operações geradoras da contribuição para o PIS/Pasep e Cofins, de conformidade com a legislação específica a elas aplicáveis e com a Instrução Normativa RFB nº 1.285, de 2012.

No Calima, algumas configurações e preenchimentos específicos são necessários para que o Bloco I seja devidamente gerado.

a) Inicialmente, será necessário informar qual o tipo de Instituição Financeira a empresa atual se enquadra, para isso, em sue modulo Fiscal, acesse o menu menu Manutenção > Configurações > Empresa.

b) Acesse a aba "SPED" e selecione a Instituição Financeira pertinente a empresa em questão.

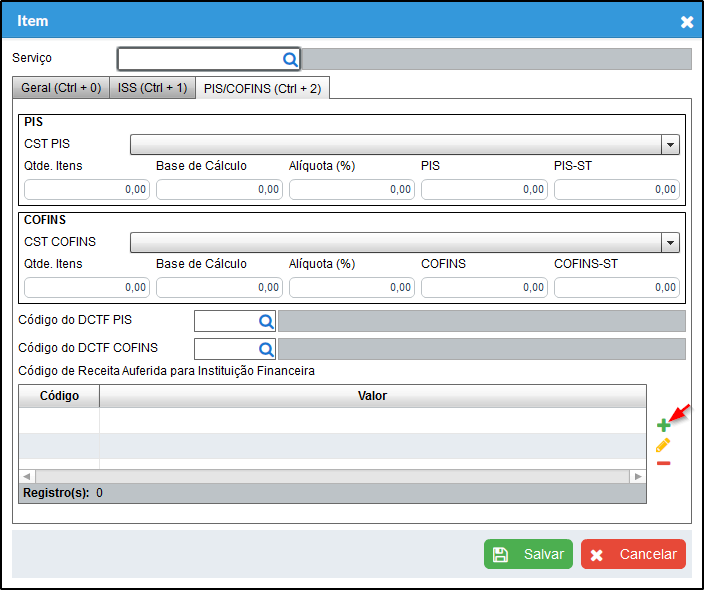

Agora ao realizar os lançamentos fiscais de saída com itens de serviços, será preciso efetuar a configuração dos códigos DCTF para PIS/COFINS. Estes códigos poderão ser informados manualmente ou configurados previamente no cadastro dos serviços, como orientado no tópico "Registro P100" parágrafo "e" observação "2" e no tópico "Registros M205 e M605" parágrafo "c".

c) Em complemento aos Códigos DCTF, será necessário informar os Códigos de Receita Auferidos para a Instituição Financeira e seus Detalhamentos, para isso em seu modulo Fiscal, acesso o menu Manutenção > Saída > Lançamentos, selecione uma nota já cadastrada e clique em "Alterar" ou então clique em "Incluir".

d) Acesse a aba "Serviços" > aba "Itens" > selecione um serviço já cadastrado e clique em "Alterar" ou então clique em "Incluir", siga para a aba "PIS/COFINS" e clique sobre o botão de "Adicionar" no canto inferior direito da tela.

e) Preencha a tela com os dados da receita financeira.

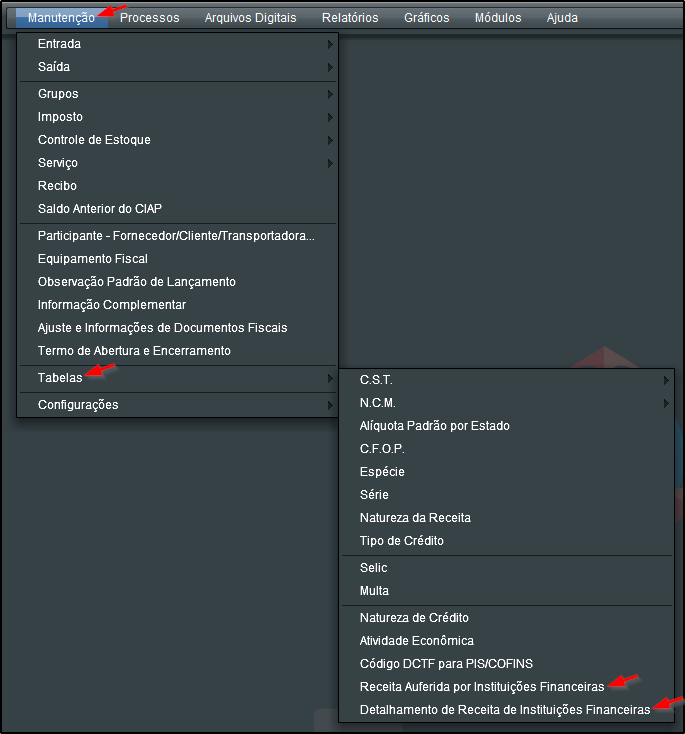

OBS.: inserções ou alterações de códigos podem ser realizadas através de telas específicas (imagem abaixo).

Registro 1900

No registro 1900 (Consolidação dos Documentos Emitidos por Pessoa Jurídica Submetida ao Regime de Tributação com Base no Lucro Presumido – Regime de Caixa ou de Competência) deve ser informado o valor consolidado dos documentos fiscais e demais documentos, emitidos no período da escrituração.

Os documentos são representativos de receitas da venda de bens e serviços efetuadas no período, independente de sua realização (recebimento) ou não, corresponde à escrituração do faturamento da empresa, consolidado por documento fiscal comprobatório da receita auferida.

Para gerar este registro no SPED Contribuições, o Calima disponibilizou novos recursos onde serão realizadas as configurações necessárias.

1) A empresa para a qual o SPED Contribuições será gerado deve ter sua tributação e incidência tributária configuradas na em seu cadastro. Para realizar esta configuração, acesse Módulo Principal > menu Manutenção > Empresa e, na aba Dados Complementares escolha as opções conforme demonstrado abaixo.

Arquivo:Sped-efd-contrib-30.png

2) Serão considerados os Lançamentos fiscais de saída sobre a venda de produtos e serviços, dentro do período para o qual será gerado o arquivo digital. Este lançamentos podem ser inseridos, alterados e/ou consultados através da tela disposta no Módulo Fiscal > menu Manutenção > Saída > Lançamento.

Arquivo:Sped-efd-contrib-31.png

3) Tendo realizado as configurações da empresa e lançamentos fiscais de saída, conforme descrito anteriormente, a geração do SPED Contribuições para a referência adequada poderá ser feita por meio da tela disponível em Arquivos Digitais > Exportação > SPED – Contribuições. No arquivo gerado, estará disponível o registro 1900.

Arquivo:Sped-efd-contrib-32.png

Registro F100

No registro F100, são informadas as operações representativas de receitas auferidas, com incidência ou não das contribuições sociais, bem como das demais aquisições, despesas, custos e encargos com direito à apuração de créditos das contribuições sociais, que devam constar na escrituração do período.

Uma nova tela para inserção de dados sobre Recibos foi disponibilizada para que ao gerar o SPED Contribuições, essas informações sejam incorporadas ao registro F100. Para cadastrar informações de Recibos, basta acessar o Módulo Fiscal > Menu Manutenção > Recibo > Incluir e preencher as informações necessárias.

Arquivo:Sped-efd-contrib-40.jpg

Em seguida, acesse o Menu Arquivos Digitais > Exportação > SPED Contribuições e gere o arquivo de acordo com o período no qual os recibos foram cadastrados.

Arquivo:Import-efd-contrib-8.png

Registro F200

O bloco F200 do SPED Contribuições serve para registrar as receitas de pessoa jurídica que adquirir imóvel para venda ou promover empreendimento de desmembramento ou loteamento de terrenos, incorporação imobiliária ou construção de prédio destinado à venda, tributada pelo lucro presumido.

E, para atender aos clientes que precisam gerar essas informações, foi disponibilizada uma tela no Calima através do caminho: Módulo Fiscal > menu Manutenção > Saída > Atividade Imobiliária, onde os campos deverão ser preenchidos adequadamente.

Arquivo:Sped-efd-contrib-50.png

Em seguida, acesse Módulo Fiscal > menu Arquivos Digitais > Exportação > SPED Contribuições, preencha as configurações do arquivo digital e solicite sua geração. O registro F200 e seus registros filhos serão gerados de acordo com o Custo Incorrido e o Custo Orçado informado em determinada referência.

Arquivo:Import-efd-contrib-8.png

*OBS: A data de contas a receber devem obrigatoriamente estar dentro do período da geração do arquivo digital, o sistema leva em consideração a data do recebimento da conta.

Registros M210 e M220

Os registros M210 e M220 foram implementados para a escrituração de valores de devolução. As devoluções são configuradas quando o destinatário registra a entrada e posteriormente emite uma nota cancelando, anulando a operação e devolvendo a mercadoria ao remetente.

As devoluções ou vendas canceladas ou retornos (com origem em venda) devem ser excluídas da base de cálculo da apuração da contribuição nos regimes Cumulativo (Lucro Presumido) e Não-Cumulativo (Lucro Real).

Para que estes registros sejam gerado no SPED Contribuições, será necessário:

1) Cadastrar o tipo de Incidência Tributária em Módulo Fiscal > Menu Manutenção > Empresa > Aba Dados Complementares referente ao campo “Código da contribuição social apurada no período“.

Arquivo:Sped-efd-contrib-60.png

Arquivo:Sped-efd-contrib-61.png

2) Cadastre as notas de devolução da tela de Lançamentos Fiscais de Entrada utilizando um CFOP de devolução. Para acessar esta tela, entre no Módulo Fiscal > Menu Manutenção > Entrada > Laçamento.

Arquivo:Sped-efd-contrib-62.png

3) Preencha as informações sobre PIS/COFINS, na aba específica:

Arquivo:Sped-efd-contrib-63.png

4) Tendo realizado as configurações de lançamentos fiscais de entrada, conforme descrito anteriormente, a geração do SPED Contribuições para a referência adequada poderá ser feita por meio da tela disponível em Arquivos Digitais > Exportação > SPED – Contribuições. No arquivo gerado, estarão disponíveis os registros M210 e M220.

Arquivo:Sped-efd-contrib-64.png

Registros C490 e C400

As operações de vendas com emissão de documento fiscal (códigos 02 e 2D) por ECF podem ser escrituradas na EFDContribuições, de forma consolidada (Registro C490) ou por ECF (C400), a critério da pessoa jurídica.

SPED Contribuições Consolidado

Para empresas com tributação do tipo Lucro Presumido, sujeita ao regime cumulativo do PIS/PASEP e COFINS, a escrituração das operações (receitas) do período poderá ser efetuada de forma consolidada pelo regime de caixa (Registro F500) ou de competência (Registro F550).

Além disso, a escrituração poderá ser realizada também por meio da apuração individualizada, o que preencherá as informações referentes ao registro C100.

Arquivo:Sped-efd-contrib-64.png

Opção 01 -> Lucro Presumido com Registro Individualizado

- Acesse o Módulo Fiscal > Arquivos Digitais > Exportação > SPED Contribuições;

- Escolha o período de referência (Data inicial e Data final);

- No campo ‘Tipo de Apuração’ escolher a opção ‘Individualizado’;

- Ao gerar o arquivo, observe o preenchimento do registro C100;

Opção 02 -> Lucro presumido com registro consolidado

- Acesse o Módulo Fiscal > Arquivos Digitais > Exportação > SPED Contribuições;

- Escolha o período de referência (Data inicial e Data final);

- No campo ‘Tipo de Apuração’ escolher a opção ‘Individualizado’;

- Ao gerar o arquivo, observe o preenchimento do registro F550;

Opção 03 -> Lucro presumido com regime de caixa (configuração realizada em: Mód. Fiscal > Manutenção > Configurações > Empresa > Aba Impostos)

- Acesse o Módulo Fiscal > Arquivos Digitais > Exportação > SPED Contribuições;

- Escolha o período de referência (Data inicial e Data final);

- No campo ‘Tipo de Apuração’ pode ser escolhida qualquer opção;

- Ao gerar o arquivo, observe o preenchimento do registro F500 (haverá informações somente das parcelas baixadas);

- OBSERVAÇÃO: deverá haver registro(s) de conta(s) a receber com parcela(s) baixada(s) dentro do período utilizado para gerar o SPED e, nesta(s) conta(s), será necessário pelo menos uma nota de saída relacionada. Nas parcelas baixadas, deve haver configuração de PIS/COFINS (nova aba implementada), conforme a seguir:

- PIS/COFINS CST: qualquer opção disposta no combo;

- Alíquotas: PIS = 0,65 e COFINS = 3;