Preenchimento do PGDAS

Índice

Definição

- Apresentação do Programa

O Programa Gerador do Documento de Arrecadação do Simples Nacional (PGDAS) é um sistema eletrônico para a realização do cálculo do Simples Nacional, para os períodos de apuração 07/2007 até 12/2011, conforme determinam a Lei Complementar nº 123, de 14 de dezembro de 2006 (e alterações), a Resolução CGSN nº 004/2007 (e alterações) e a Resolução CGSN nº 051/2008 (e alterações).

- Objetivos do Programa

Apurar o valor mensal devido referente ao Simples Nacional pelo contribuinte e gerar o Documento de Arrecadação do Simples Nacional (DAS) para recolhimento na rede bancária.

- A quem se destina

O programa se destina às Microempresas (ME) ou Empresas de Pequeno Porte (EPP) optantes pelo Simples Nacional. A opção pelo Simples Nacional pode ser feita por empresas enquadradas como Microempresas (ME) ou Empresas de Pequeno Porte (EPP) conforme disposto na Resolução CGSN no 004 de 30 de maio de 2007.

- Quando Utilizar

Este programa deverá ser utilizado pelo contribuinte para apurar o valor devido referente ao Simples Nacional, por intermédio da matriz. O recolhimento do valor devido deverá ser efetuado até o dia 20 (vinte) do mês subseqüente ao período de apuração. Quando não houver expediente bancário no dia 20, o recolhimento deverá ser efetuado até o dia útil imediatamente posterior. O valor não pago até a data do vencimento sujeitar-se-á à incidência de encargos legais na forma prevista na legislação do imposto sobre a renda.

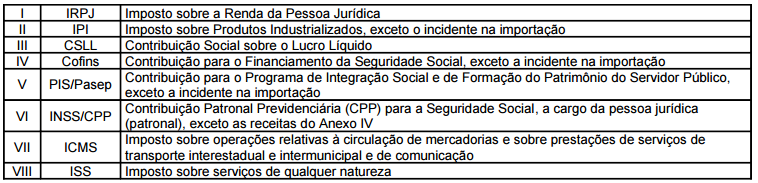

- O Simples Nacional implica o recolhimento mensal mediante DAS dos seguintes impostos e contribuições

Vídeo - PGDAS - Como Gerar no Calima ERP

Observações

- A Partir da versão 4.3.02 foi adicionado duas colunas no Lançamento de Saídas / Aba do Simples Nacional, referente a Receita Substituição Tributaria e Receita Tributação Monofásica

- A partir de 2018 o PGDAS não utiliza mais 34 até 39, 43 e 44. Depois de 2015 o PGDAS não utiliza as segregações 07 até 24. Além disso, antes de 2015 o PGDAS utiliza somente as segregações 01 até 24.

- Após informar todos os dados no PGDAS é possível conferir os valores que foram informados. O sistema não clica no botão 'Calcular' nem no 'Salvar' do PGDAS.

- Ao preencher alguma segregação que se enquadra no item 6.3 não é possível voltar para verificar os valores informados nas outras segregações. A versão testada do PGDAS foi a 1.6.12.

- Como o calima não possui informação sobre "Exigibilidade suspensa, Imunidade, Substituição tributária, Tributação monofásica, Antecipação com encerramento de tributação, Isenção/Redução, Lançamento de ofício, Isenção/Redução cesta básica" dos impostos esses valores não são informados e nem as segregações 2, 5, 22 e 53 (uma vez q esses campos são obrigatórios para essas segregações no PGDAS )

- É necessário utilizar o Calima Apps Desktop para o acesso a função (não funciona via navegador), caso não tenha instalado, veja o artigo de ajuda: [1]

- É necessário ter o Adobe Acrobat Reader instalado, para a impressão da guia do DAS de dentro do Calima, baixe-o por aqui: [2]

- Confira sempre os valores gerados dentro do sistema do PGDAS.

- Atenção: a conferência de dados da configuração empresa, CFOP e da segregação padrão, é necessária que seja realizada somente uma vez.

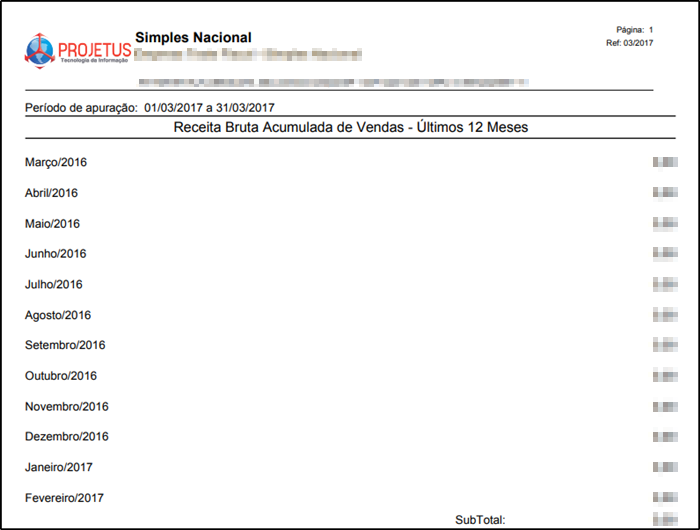

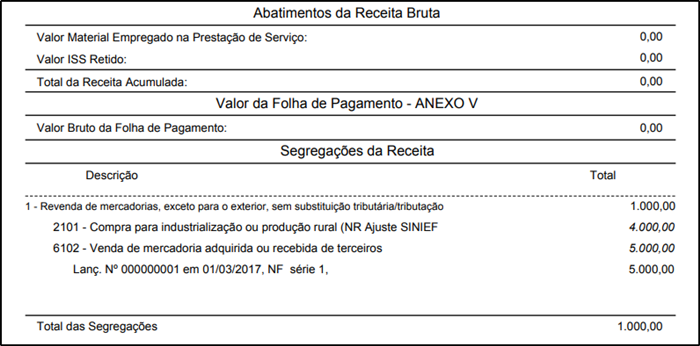

- O Relatório do Simples Nacional (acessível pelo menu Relatórios > Listagem > Simples Nacional), apresentará somente os totalizadores que serão exportados para o PGDAS, as alíquotas e valor final do imposto serão calculados conforme instruído pela Receita Federal pelo próprio programa do PGDAS.

- As segregações 2, 5, 22 e 53 só serão informadas no PGDAS se as mesmas tiverem configuradas na empresa (cadastrada na rotinado tópico "Criando a Configuração do Simples Nacional"). O cadastro dessas configurações seguem as validações descritas no manual do PGDAS.

- Após informar todos os dados no PG-DAS é possível conferir os valores que foram informados.

- A partir da versão 4.2.08 foi implementada uma nova regra para o cálculo de Folhas de Salários (12 meses) no PGDAS, segundo a base legal:

Lei Complementar 123/2006 - Sessão III - Art.18 - § 24. Considera-se folha de salários Montante pago, incluídos encargos, nos 12 (doze) meses anteriores ao do período que está sendo apurado, a título de remunerações a pessoas físicas decorrentes do trabalho, incluídas retiradas de pró-labore, acrescidos do montante efetivamente recolhido a título de contribuição patronal previdenciária e para o FGTS.

O cálculo de folha salário(últimos 12 meses) será realizada da seguinte maneira:

Para cada mês, dos últimos 12 anteriores a referência de preenchimento do PGDAS, o sistema soma o pro-labore (bruto) + O FGTS recolhido + Salário + Contribuição Patronal.E apresenta cada um na aba Folha Salário da tela principal da rotina.

12. A partir da versão 4.2.08 foi implementada redução progressiva do ICMS no PGDAS para os estados (RS, RJ, PR).

- O campo "Parcela de receita com redução" presente na segregação "4" Venda de mercadorias industrializadas pelo contribuinte, exceto para o exterior Sem substituição tributária/tributação monofásica/antecipação com encerramento de tributação (o substituto tributário do ICMS deve utilizar essa opção). será preenchido a partir da versão 4.2.08 do Calima para as empresas optantes pelo Simples dos Estados do Paraná, Rio de Janeiro e Rio Grande do Sul. De acordo com as tabelas disponibilizadas por cada um (presentes na seção links complementares desta página) para que o sistema do PGDAS possa prosseguir com a correta redução do valor.

- O Calima verifica o faturamento dos últimos 12 meses até a referência de geração e compara com a tabela progressiva disponibilizada pela legislação de cada Estado.

- Conforme a Documentação do PGDAS é necessário apenas preencher o campo 'Percentual de Redução', o próprio sistema (PGDAS) irá fazer o cálculo da redução em cima do valor da receita.

- A Partir da versão 4.3.03 o estado do Paraná a redução ocorre da seguinte maneira:

Legendas:

- RBT12: receita bruta acumulada nos doze meses anteriores ao período de apuração.

- Aliq: Alíquota nominal constante das Tabelas I e II decreto 8.660 PD: parcela a deduzir constante das Tabelas I e II decreto 8.660

- AliqTab1: Alíquota da tabela 1, faixa Correspondente ao valor do RBT12

- AliqTab2: Alíquota da tabela 2, faixa Correspondente ao valor do RBT12

- AliqTab3: Alíquota da tabela 3, faixa Correspondente ao valor do RBT12

- VrDeduzirTab1: Valor para Deduzir da tabela 1, faixa Correspondente ao valor do RBT12

- VrDeduzirTab3: Valor para Deduzir da tabela 3, faixa Correspondente ao valor do RBT12

- ICMSTab3: Aliquota ICMS da Coluna da tabela 3, faixa Correspondente ao valor do RBT12

1.º Para efeito de determinação da alíquota efetiva, o sujeito passivo utilizará a receita bruta acumulada nos doze meses anteriores ao do período de apuração calculado da seguinte forma: (RBT12 x Aliq – PD) / RBT 12

Exemplo

1° Passo: Alíquota Efetiva Calculada = (RBT12 X AliqTab1 - VrDeduzirTab1) RBT12.

2° Passo: Escolhe a menor alíquota entre 'Alíquota Efetiva Calculada' e AliqTab2 para ser a variável Alíquota Efetiva Final.

3° Passo:

X1 = RBT12 * AliqTab3

X2 = X1 - VrDeduzirTab3

X3 = (X2 * AliqTab3 ) / X1

Alíquota efetiva de ICMS = X3 * ICMSTab3

OBS: Exibir o máximo possível de casas decimais para o resultado

4° Passo:

Alíquota Redução Final = (1 - (Alíquota Efetiva Final / Alíquota Efetiva de ICMS)) * 100 Caso Especial

Quando a Empresa tiver faturamento Maior q 3.600.000,00 nos últimos 12 meses não será usado os passos 1,2,3 e 4.

O calculo da redução será dado pela formula { [(RBT12 * 14,3%) - 87.3000,00]/ RBT12 } * 33.5%

Funcionamento Interno

1) Para as segregações 15, 16, 17, 34, 35, 36, 37, 38, 39, 43, 44, 55, 56, 57, 67 e 69, o sistema busca o valor da Folha de Pagamento nos últimos 12 meses da seguinte forma:

1.1) Para quem não usa o módulo folha de pagamento, o valor deve ser lançado nas informações complementares do ICMS, aba 'Q.XI Inf. Econômicas' campo '116 - Valor da Folha de Pagamento'.

1.2) Sistema busca a base do FGTS para dos funcionários ou a Base do INSS (nos casos de sócios/autônomos) em cada um dos meses mais o 13º salário (informa os mesmos valores que são informados na SEFIP).

Pré Configuração

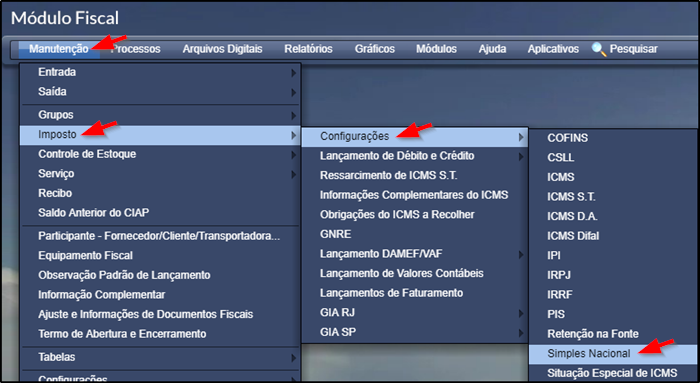

A partir da versão 3.2.00, é necessário criar uma configuração do Simples Nacional para a empresa no Módulo Fiscal, siga os passos abaixo.

Criando a Configuração do Simples Nacional

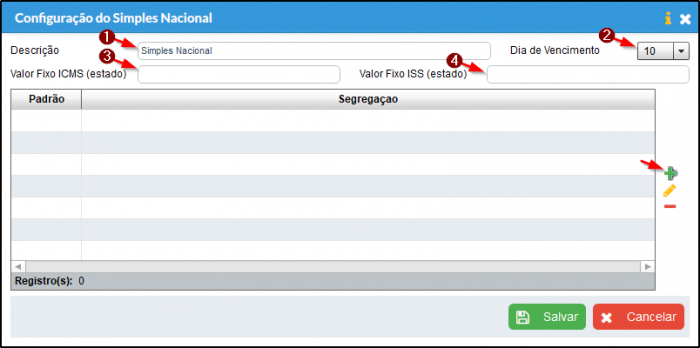

a) Em seu Módulo Fiscal, acesse o menu Manutenção > Imposto > Configurações > Simples Nacional.

b) Clique em "Incluir", na seguinte tela preencha com os dados da configuração a ser realizada e clique no botão "+" .

- Crie uma descrição para a configuração.

- Selecione o dia do vencimento do imposto.

- Caso preencha o valor fixo de ICMS, o valor informado será apresentado diretamente no PGDAS.

- Caso preencha o valor fixo de ISS, o valor informado será apresentado diretamente no PGDAS.

c) Selecione a Segregação e marque a opção Padrão se assim desejar. Após clique em "Salvar".

d) Clique em "Salvar" para manter a configuração criada.

Atribuindo a Configuração do Simples Nacional à Empresa

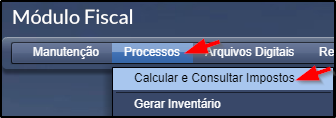

a) Criada a configuração do Simples Nacional, vá até o menu Processos > Calcular e Consultar Impostos.

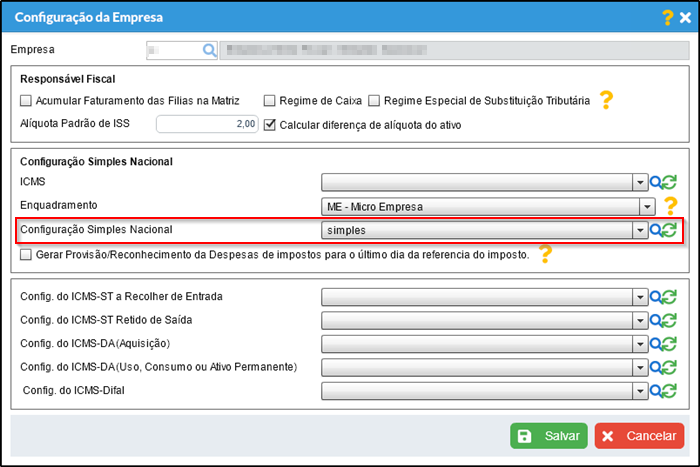

b) Clique sobre "Opções", depois em "Abrir Configuração de Imposto da empresa atual".

c) No campo "Configuração Simples Nacional", selecione a configuração efetuada anteriormente.

d) Salve todos os passos e siga o tutorial em vídeo abaixo para o preenchimento correto do PGDAS.

Configurando Contabilização do Impostos

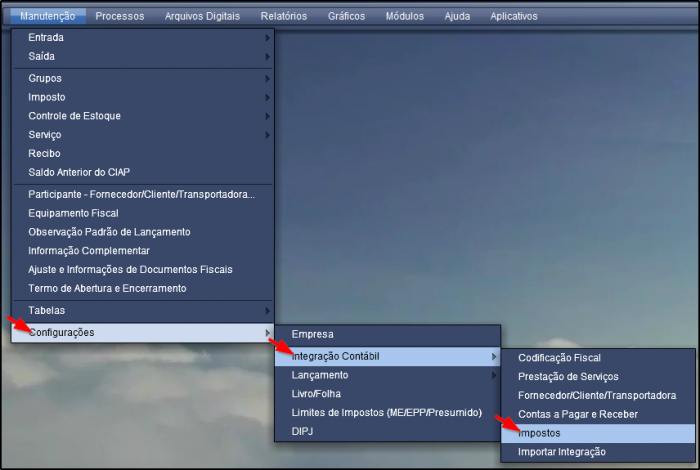

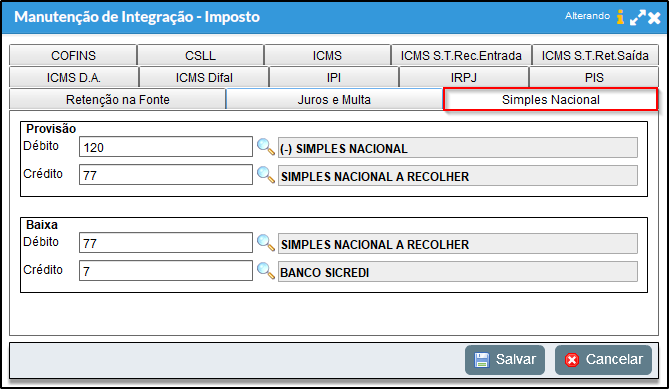

a) Para configurar a contabilização do Simples Nacional é necessário informar o plano de contas para Provisão e Baixa. Para isso acesse o menu Manutenção > Configurações > Integração Contábil > Impostos.

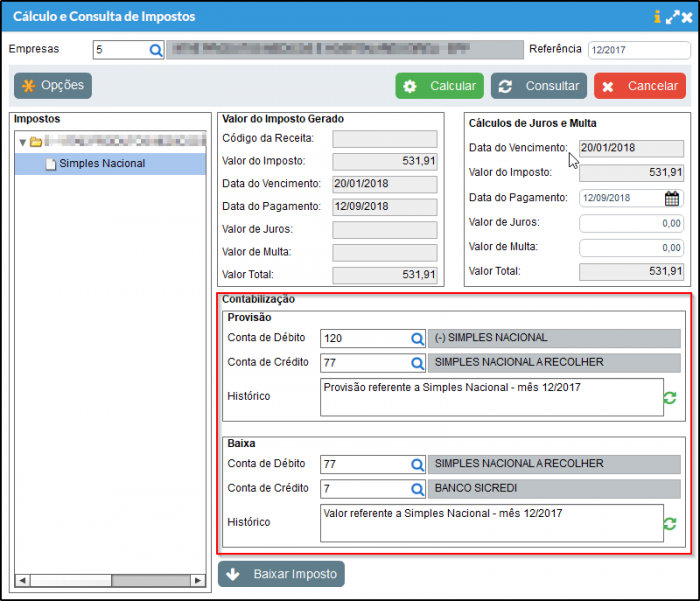

b) Na aba "Simples Nacional" escolha o plano de contas para "Provisão" e "Baixa" e Clique em "Salvar". Após efetue o cálculo dos impostos.

OBS: Caso as contas sejam configuradas após o cálculo dos impostos, será necessário fazer o cálculo novamente.

c) Após configurado os impostos e feito o cálculo as contas serão exibidas na contabilização como mostra a imagem abaixo.

OBS: Só é possível realizar a integração do fiscal no contábil com os impostos do simples nacional, após o usuário preencher o valor do imposto do PGDAS.

Tutorial em Vídeo da Geração do PGDAS

Campos Preenchidos Pelo Calima no PGDAS

1. Receita Bruta:

- Calculo nos valores da matriz e das filiais.

- Somente CFOPs que não sejam de exportação (ou seja, aquelas não iniciadas com '3 para entradas' ou '7 para saídas') que tenham o campo "Adicionar Impostos Federais" marcado ou para notas sem CFOP.

- Não leva em consideração documentos do tipo "Devolução de ISS".

- Fórmula:

Valor total das divisões produtos/serviços de notas de saídas ativas na referência informada + Valor total dos CTs de saída ativos na referência informada - Valor total das divisões produtos de notas de entradas ativas na referência informada

2. Receita Bruta Exportação:

- Mesmo cálculo da Receita Bruta mas para CFOPs que sejam de exportação (ou seja, aquelas iniciadas com 3 ou 7) que tenham o campo 'adicionar Impostos Federais' marcado

3. Receita Regime Caixa:

- Valor total dos Recebimentos (Contas a Receber baixadas)

4. Fixo ICMS:

- Sistema busca o valor fixo configurado para a empresa matriz.

5. Fixo ISS:

- Sistema busca o valor fixo configurado para a empresa matriz.

6. Para cada empresa (matriz e filiais) o sistema obtêm o valor das segregações do simples nacional.

- 6.1 - Para as segregações com operações em outros municípios (09, 12, 15, 24, 28, 31, 34 ,37, 51, 55, 58, 61 e 64) o sistema busca o endereço (UF + nome do município) do cliente das notas ou dos destinatários dos CTs e o valor cadastrado para serem informados no PGDAS.

- 6.2 - Para as segregações com operações em outros municípios (19, 21, 45 e 47) o sistema busca a UF do cliente das notas ou dos destinatários dos CTs e o valor cadastrado para serem informados no PGDAS.

- 6.3 - Para as segregações 15, 16, 17, 34, 35, 36, 37, 38, 39, 43, 44, 55, 56, 57, 67 e 69, o sistema busca o valor da Folha de Pagamento nos últimos 12 meses da seguinte forma:

- 6.3.1 - Para quem não usa o módulo folha de pagamento, o valor deve ser lançado nas informações complementares do ICMS, aba 'Q.XI Inf. Econômicas' campo '116 - Valor da folha de pagamento'.

- 6.3.2 - Para os que utilizam o módulo folha de pagamento , o sistema busca a base do FGTS para dos funcionários ou a Base do INSS (nos casos de sócios/autônomos) em cada um dos meses mais o 13º salário (informa os mesmos valores que são informados na SEFIP).

- 6.4 - Para as demais segregações o sistema informa somente o valor cadastrado.

- 6.5 - Em cada segregação o sistema verifica se existe opção de tributação cadastrada para ela. Caso exista, informa os valores selecionados.

- 6.6 - O Calima faz a separação de exterior e interior através do CFOP do documento fiscal. Caso não tenha CFOP indicado, o Calima fará a separação através da UF da nota.

- CFOPs iniciadas em 3 (entrada) e 7 (saída) = EXTERIOR.

- CFOPs iniciadas em 1 e 2 (entradas) ou 5 e 6 (saídas) = INTERIOR.